أعلنت وزارة العمل، تنظيم ساعات العمل في منشآت القطاع الخاص خلال الشهر رمضان الفضيل، وذلك بما يراعي خصوصية الشهر وطبيعته الروحانية. وأوضحت الوزارة...

رئيس مجلس الإدارة : د. خالد بن ثاني آل ثاني

رئيس التحرير: جابر سالم الحرمي

مساحة إعلانية

مساحة إعلانية

اقتصاد

473

الصناديق السيادية بالشرق الأوسط تحقق أعلى عوائد إستثمارية في العالم

قالت شركة إنفيسكو البريطانية العالمية في دراسة حديثة حصلت "بوابة الشرق" على نسخة منها، إن حجم ثروات أكبر 50 صندوقا سياديا حول العالم، بما فيها الصناديق السيادية المتمركزة في منطقة الشرق الأوسط يصل الى نحو 7.9 تريليون دولار.

وأجرت الشركة دراستها الخاصة بالعام الحالي على خلفية التراجع الكبير في أسعار النفط لتوفِّر نظرة أولية حول تأثير هذا التراجع على الصناديق السيادية العالمية. واستعرضت الدراسة تطور الاستراتيجيات الاستثمارية لتلك الصناديق سواء من حيث أفضلياتها من فئات الأصول، لا سيما قطاع البنى التحتية في الأسواق الصاعدة من جهة، ومن حيث استراتيجية التنفيذ من جهة أخرى، وسط تزايد تكرار تعاونها مع بعضها بعضاً للحصول على الفرص الاستثمارية.

وقال نيك تولشارد، رئيس مجموعة إنفيسكو للصناديق السيادية العالمية ورئيس شركة إنفيسكو الشرق الأوسط: ": كان من اللافت أن نلاحظ أن منطقة الشرق الأوسط علَّقت أهمية كبرى على أهداف الاستثمار بشكل أكبر مما فعلته الصناديق الاستثمارية الغربية. وعلى نفس النسق، حققت الصناديق الشرق أوسطية أعلى معدلات العائدات الاستثمارية المستهدفة وأطول آفاق الاستثمار الزمنية وبما متوسطه 7.8 سنوات. وتضع هذه الخلاصات الصناديق السيادية للشرق الوسط في مكانة فريدة بين الصناديق السيادية الأخرى في العالم".

وقالت الدراسة إن أسعار النفط المنخفضة تؤدي لتحديات تمويلية متوقعة لبعض الصنادق السيادية عموماً لا سيما في أمريكا الشمالية التي يتوقع أن تكون أكثر ثأثراً من الشرق الأوسط، مضيفة: ترك التراجع الكبير في أسعار النفط آثاراً خطيرة على اقتصادات مختلف دول العالم وأسواق أسهمها وفوائض حساباتها الجارية، والتي تعتبر مجتمعة روافد لتمويل الصناديق السيادية العالمية على المدى القصير. إلا أن دراسة العام الحالي أكدت أن الصناديق السيادية لا تتعرض بنفس القدر لآثار تراجع أسعار النفط وكشفت النقاب عن اختلاف تلك الآثار بين إقليم وآخر تبعاً لمستوى الانكشاف التمويلي (والمتمثل في عائدات النفط كنسبة مئوية من اجمالي الناتج المحلي) إضافة إلى عوامل أخرى أمثال الحوكمة وإدارة المخاطر والسيولة.

وعلى النقيض من الاستنتاجات البدَيهية، ربما ترى الصناديق السيادية الممولة بعائدات النفط في الأسواق الصاعدة في الشرق الأوسط نفسها الأقل تضرُّراً من الناحية التمويلية. وبدلاً من ذلك، كانت الصناديق السيادية الأمريكية الشمالية التي شهدت تراكم الفوائض الحكومية الناجمة عن ارتفاع أسعار السلع الأساسية الأكثر تأكيداً على توقعها لتأثر تمويلاتها الجديدة سلباً على المدى القصير. وبينما توقعت أغلبية الصناديق السيادية الأمريكية الشمالية (80%) تراجع مواردها التمويلية هذا العام، توقعت بقية الصناديق (20%) استقرار تلك الموارد (الرسم 1).

وقال تولشارد: "واجه توقيت انخفاض أسعار النفط حكومات دول أمريكا الشكالية وكندا بتحديات كبيرة، حيث أدى تراجع العائدات النفطية إلى انخفاض الدخول الضريبية لتلك الحكومات في الوقت الذي ارتفعت فيه نفقاتها بحدَّة نتيجة تقاعد الجيل الوَلود كثير الانجاب للأطفال".

وفي سائر أنحاء العالم، توقعت نسبة أقل ولكن مهمة تبلغ 42% من الصناديق السيادية التي تعتمد مواردها التمويلية بقوة على العائدات النفطية تراجع تلك الموارد مقارنة مع مستوياتها خلال العام الماضي، ما يؤكد أن العلاقة القائمة في الأسواق الصاعدة بين تمويل الصناديق السيادية والعائدات النفطية ذات طابع عالمي ولا تقتصر على الصناديق التي تعتمد مواردها التمويلية بقوة على تلك العائدات³.

لكن الصناديق السيادية لا تزال تعتقد أنها في وضع أفضل اليوم من وضعها قبيل أزمة عام 2008 المالية العالمية في مجال إدارة شؤونها التمويلية.

وسلَّط انخفاض أسعار النفط الضوء على أهمية الحوكمة والبنى التشريعية المحيطة بالصناديق السيادية (الرسم 2). وعلى الرغم من مخاوفها من تراجع مواردها التمويلية الجديدة، تبدو أغلبية الصناديق السيادية (80%) لأمريكا الشمالية واثقة من أن أصولها محمية من قيام الحكومات بالسحب منها لتمويل عجوزاتها المحتملة في الانفاق. في المقابل، وفي أنحاء أخرى من العالم، يتوقع عدد كبير من الصناديق السيادية التي تعتمد مواردها التمويلية بقوة على العائدات النفطية قيام الحكومات بسحب جانب من أصولها (67%) إذا ظل سعر برميل النفط يراوح عند مستوى أدنى من 40 دولاراً لمدة عامين.

وأعرب بعض مسؤولي الصناديق السيادية المشاركين في الاستبيان عن قلقهم بأن يؤدي انخفاض أسعار النفط إلى انتكاسة قصيرة الأجل لاستراتيجيات الاستثمار الأكثر تحفظاً وإرجاء التوجه نحو اتباع استراتيجيات استثمارية أكثر جرأة تركز على الاستثمارات البديلة. وعلى الرغم من هذا التوجه يظل من الواضح أن الصناديق السيادية لا تزال تعتقد أنها في وضع أقوى للتعامل مع انخفاض أسعار النفط هذا العام من وضعها قبيل أزمة عام 2008.

وأوضح تولشارد: "مما لاشك فيه أن وضع الصناديق السيادية الآن أفضل مما كان عليه قبيل أزمة عام 2008 المالية العالمية، حيث استحدثت العديد من التحسينات بما في ذلك التركيز بشكل أكبر وأكثر شمولاً على توفير السيولة وتطوير إدارة المخاطر وإطار عمل الحوكمة للتعامل مع تلك السيناريوهات وتعزيز إدارة معلومات السيولة وتفهُّم أفضل سبل تسييل الأصول. وإذا ظلت أسعار النفط منخفضة، فنحن نتوقع قيام العديد من الصناديق السيادية بتركيز جهودها على ضمان عدم تأجيل التوجه نحو اتباع استراتيجيات استثمارية أكثر جرأة تركز على الاستثمارات البديلة".

ولا تزال البيئة الراهنة المحيطة بالصناديق السيادية متعطشة لعائدات مرتفعة ما يدفع بتلك الصناديق بالتالي إلى تطوير استراتيجياتها الاستثمارية طويلة الأمد بما يلبي تلك التطلعات، بما في ذلك البحث بصورة متزايدة عن استثمارات بديلة. وكانت دراسات سابقة لشركة إنفيسكو قد أشارت إلى تفضيل الصناديق السيادية بقوة للاستثمارات البديلة في توجه من المتوقع استمراره عام 2015. إلا أن النتائج التي توصلت إليها دراسة عام 2015 تشير إلى وجود علاقة قوية بين فئات الأصول وبين المناطق الجغرافية، وتشير بصفة خاصة إلى ميل الأسواق الصاعدة للاستثمار في قطاع البنى التحتية بينما تميل الأسواق المتقدمة إلى الاستثمار في القطاع العقاري.

ويتمثل العامل الأول في اعتبار تلك الصناديق للاستثمار في البنى التحتية مدخلاً منخفض المخاطر إلى الأسواق الصاعدة، حيث كافحت تلك الصناديق طويلاً للتمكن من الاستثمار في الأصول التي تفضلها وتحقيق العائدات التي تستهدفها في الأسواق الصاعدة. إلا أن الخوف من المخاطر المرتبطة بالاستثمار في تلك الأسواق لا سيما عدم الاستقرار السياسي والفساد والتنظيم والافتقار إلى الحماية القانونية، يفسِّر سبب تراجع جاذبية تلك الأسواق في نظرها لدى مقارنة العوامل الاستثمارية مع تلك الاقتصادية، وترى الصناديق السيادية أن الاستثمار في قطاع البنى التحتية يخفض تلك المخاطر إلى حدٍّ ما بسبب الدعم الذي توفره الحكومات لذلك القطاع بصورة عامة.

أما العامل الثاني فيتمثل في أن الصناديق السيادية ترى أن ديناميات العرض والطلب في الأسواق الصاعدة تجعل من الاستثمار في قطاع البنى التحتية في تلك الأسواق أكثر جاذبية من الاستثمار في قطاع البنى التحتية في الأسواق المتقدمة وفي مختلف فئات الاستثمارات البديلة في الأسواق الصاعدة على حد سواء. كما أن التنافس على الاستثمار في قطاع البنى التحتية أقوى في الأسواق المتقدمة منه في الأسواق الصاعدة. وفي بعض الحالات (لا سيما في الولايات المتحدة الأمريكية) يعتبر نظام الضرائب أقل جاذبية للمستثمرين الدوليين.

ووفقا للدراسة، تواجه الصناديق السيادية العديد من التحديات المشتركة لدى الاستثمار في قطاع البنى التحتية والقطاع العقاري وبصفة خاصة بالنسبة للتكاليف (خاصة حين تضطر لدفع عمولات للغير لإبرام الصفقات) وبالنسبة للتنافس (خاصة بالنسبة للصناديق السيادية صغيرة الحجم التي كثيراً ما تعجز عن المنافسة سوى في أسواقها المحلية). ويشكل حجم الصفقات وعددها تحدياً للصناديق السيادية الكبيرة التي تحتاج عادة إلى استخدام أصول ضخمة لتتمكن من المنافسة.

إلا أن التحدي الأكبر الذي يواجه الصناديق السيادية للاستثمار في قطاعي البنى التحتية والعقارات على حد سواء يتمثل في الواقع في الحصول على صفقات (أكد 53% من تلك الصناديق أن هذا هو التحدي الأكبر الذي تواجهه). وتزداد حدة هذا التحدي في قطاع البنى التحتية حيث تشير دراسة العام الحالي إلى تسارع نمو التعاون بين الصناديق السيادية للفوز بصفقات استثمارية في هذا القطاع . وكشفت الدراسة النقاب عن أن كل صندوق سيادي خصص أكثر من 5% من أصوله للاستثمار في الاستثمارات البديلة كان لديه في المتوسط 2.7 صندوق سيادي متعاون معه وأن هذا التوجه مرشح للنمو بمرور الزمن.

وقال تولشارد: "رغم أننا لاحظنا في النتائج التي توصلت إليها دراسة عام 2014 توجه الصناديق السيادية إلى التعاون مع بعضها بعضاً، إلا أن دراسة عام 2015 تشير إلى قيام بعض الصناديق السيادية بالارتقاء بهذا التعاون إلى مستويات أعلى وتصميم عروض تعاون للاستثمار في قطاع البنى التحتية تستهدف الصناديق السيادية الأخرى تحديداً. ويعتبر العديد من الصناديق السيادية التي استطلعنا آراءها في دراستنا هذا التوجه تطوراً منطقياً للأمور، لأن الصناديق السيادية العريقة مؤهلة أكثر لمساعدة الصناديق السيادية الناشئة في الحصول على صفقات في فئات جديدة من الاستثمارات البديلة".

وأضاف: "في أعقاب الانخفاض الأخير في أسعار النفط، كشفت دراسة العام الحالي عن أن قطاع الاستثمار بات أكثر تكاملاً وتعقيداً من أي وقت مضى، وذلك بالتزامن مع استمرار تركيز الصناديق السيادية على الفوز بصفقات استثمارية في قطاع البنى التحتية، وهو تطور يغيِّر طبيعة العلاقة التقليدية بين الصناديق السيادية".

وتابع قوله: "نحن نعتقد أن هذه الدراسة السنوية توفر إطلالة لا تقدر بثمن على السلوك الاستثماري المتطور والأهداف الاستراتيجية للصناديق السيادية في جميع أنحاء العالم".

اقرأ أيضاً

اقرأ المزيد

غرفة قطر تبحث فرص التعاون والشراكة بين القطاع الخاص القطري والتركي

غرفة قطر تبحث فرص التعاون والشراكة بين القطاع الخاص القطري والتركي

بحثت غرفة قطر العلاقات الاقتصادية والتجارية مع وفد تجاري من الجمهورية التركية وفرص التعاون والشراكة بين القطاع الخاص... اقرأ المزيد

66

| 15 فبراير 2026

جهاز قطر للاستثمار يشارك في جولة تمويل "أكسيوم سبيس" لدعم الجيل الجديد من البنية التحتية الفضائية

جهاز قطر للاستثمار يشارك في جولة تمويل "أكسيوم سبيس" لدعم الجيل الجديد من البنية التحتية الفضائية

أعلن جهاز قطر للاستثمار عن استثماره في شركة أكسيوم سبيس Axiom Space، الرائدة في مجال الاستكشاف الفضائي البشري... اقرأ المزيد

88

| 15 فبراير 2026

مؤشر بورصة قطر يبدأ تعاملات اليوم متراجعا بـ0.13 بالمئة

مؤشر بورصة قطر يبدأ تعاملات اليوم متراجعا بـ0.13 بالمئة

بدأ مؤشر بورصة قطر تعاملات اليوم على تراجع بنسبة 0.13 بالمئة، ليفقد رصيده 15.54 نقطة مقارنة بإغلاق آخر... اقرأ المزيد

62

| 15 فبراير 2026

مساحة إعلانية

مساحة إعلانية

الأكثر مشاهدة

يترقب المسلمون في العالم حلول شهر رمضان المبارك لعام 1447 هجرية 2026 ميلادية، ومتى سيكون يوم الرؤية (التحري) لتحديد أول أيام الشهر الفضيل...

8688

| 13 فبراير 2026

أعلنت وزارة الخارجية والتنمية البريطانية أنه اعتبارا من 25 فبراير 2026، فإن أغلب القادمين لزيارة المملكة المتحدة (باستثناء المواطنين البريطانيين والإيرلنديين، بمن فيهم...

8602

| 13 فبراير 2026

أعلنت 3 دول أن يوم الخميس المقبل 19 فبراير، سيكون أول شهر رمضان . وإلى جانبسلطنة عمان، أعلنت كل من تركيا و سنغافورة...

7280

| 13 فبراير 2026

مساحة إعلانية

مساحة إعلانية

الشرق الإقتصادي

ارتفعت الأرباح الصافية لشركة قطر للتأمين (شركة مساهمة عامة قطرية)، في العام 2025، بنسبة 8.99 بالمئة، حيث سجلت الشركة ربحا صافيا قارب 790.536...

22

| 16 فبراير 2026

أعلنت /Visit Qatar/انطلاق مهرجان أكل أول في نسخته الثالثة على التوالي، غدا الإثنين ويستمر حتى نهاية شهر رمضان المبارك في ميناء الدوحة القديم،...

172

| 15 فبراير 2026

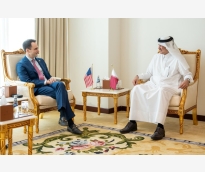

اجتمع سعادة الدكتور أحمد بن محمد السيد وزير الدولة لشؤون التجارة الخارجية، اليوم، مع سعادة السيد جيفري كيسلر وكيل وزارة التجارة الأمريكية لشؤون...

54

| 15 فبراير 2026

تراجعت الأرباح الصافية لشركة إنماء القابضة (شركة مساهمة عامة قطرية)بنسبة 75 في المئة العام الماضي، لتبلغ 3.181 مليون ريال، مقابل 12.715 مليون ريال...

82

| 15 فبراير 2026

مساحة إعلانية

حمل تطبيق الشرق

تابع الأخبار المحلية والعالمية من خلال تطبيقات الجوال المتاحة على متجر جوجل ومتجر آبل

آخر المقالات

-

تغليب لغة الحوار نهج الدبلوماسية القطرية

رأي الشرق

-

هل سلبتنا مواقع التواصل الاجتماعي سلامنا النفسي؟

إحسان الفقيه

-

احتضان المنتديات البارزة يعزز دبلوماسية قطر

أ.د. عبد الله خليفة الشايجي

-

بلوك تشين.. الصندوق الأسود

فاطمة الجابر

الأكثر رواجاً

- 1 مصر.. إصابة 75 شخصاً بـ "العمى الجماعي" وتحويل 10 مسؤولين للمحاكمة

كشفت تحقيقات للنيابة في مصر عن إصابة 75 مريضاً بـالعمى الجماعي، عقب خضوعهم لعمليات إزالة المياه البيضاء خلال شهري أغسطس وسبتمبر 2025، في...

6004

| 13 فبراير 2026

- 2 وزير التربية والتعليم: جائزة قطر للتميز العلمي منصة وطنية لتجسيد التعليم كخيار إستراتيجي لبناء الإنسان

أكدت سعادة السيدة لولوة بنت راشد بن محمد الخاطر وزير التربية والتعليم والتعليم العالي، أن جائزة قطر للتميز العلمي تحمل هذا العام دلالة...

4914

| 15 فبراير 2026

- 3 تعديل قانوني بتنظيم قيد المواليد والوفيات

صدر العدد الثالث من الجريدة الرسمية الصادر عن وزارة العدل وضمّ عدداً من المراسيم والقوانين وتعديلات القوانين والقرارات الوزارية. في القانون رقم 1...

2170

| 13 فبراير 2026